まずは「お金の色分け」からスタート! 30~40代は時間を味方につけて運用する

将来のライフイベントに向けて資産形成を始めたいけれど、何から始めればいいのかわからない――。そんな悩みを持つ方は少なくないはず。いくら資産運用が必要でも、すべての資金を運用に回してはいけません。まずはいまある資産を、「運用を通じて増やすお金」と「安全に守るお金」に色分けするところから始めてはいかがでしょう。

運用を通じて、今ある資産を増やす

「結婚・出産」「子どもの進学」「マイホーム購入」「退職」など、人生にはたくさんのライフイベントが訪れます。計画的に資金準備してから、それぞれのライフイベントを迎えたいところです。そのためには、預貯金以外にも時間を味方にしながら運用をして、今ある資産を増やす工夫を検討しましょう。

運用を始めるにあたってまず考えたいのが、お金を性格ごとに色分けすることです。例えば「子どもの教育費」は必要になる時期と金額が、ある程度明確です。そういう性格のお金を値動きの激しい株式投資などで準備しようとしたらどうなるでしょう。

投資している期間中に、大きく増えるタイミングが訪れるかもしれません。しかし高校や大学への入学直前で暴落し、まとまった資金が必要なのに換金できない、入学金が足りないなんて事態になったら目も当てられません。だからこそ「お金の色分け」が重要なのです。

マイホームの頭金や教育費は安全性を重視

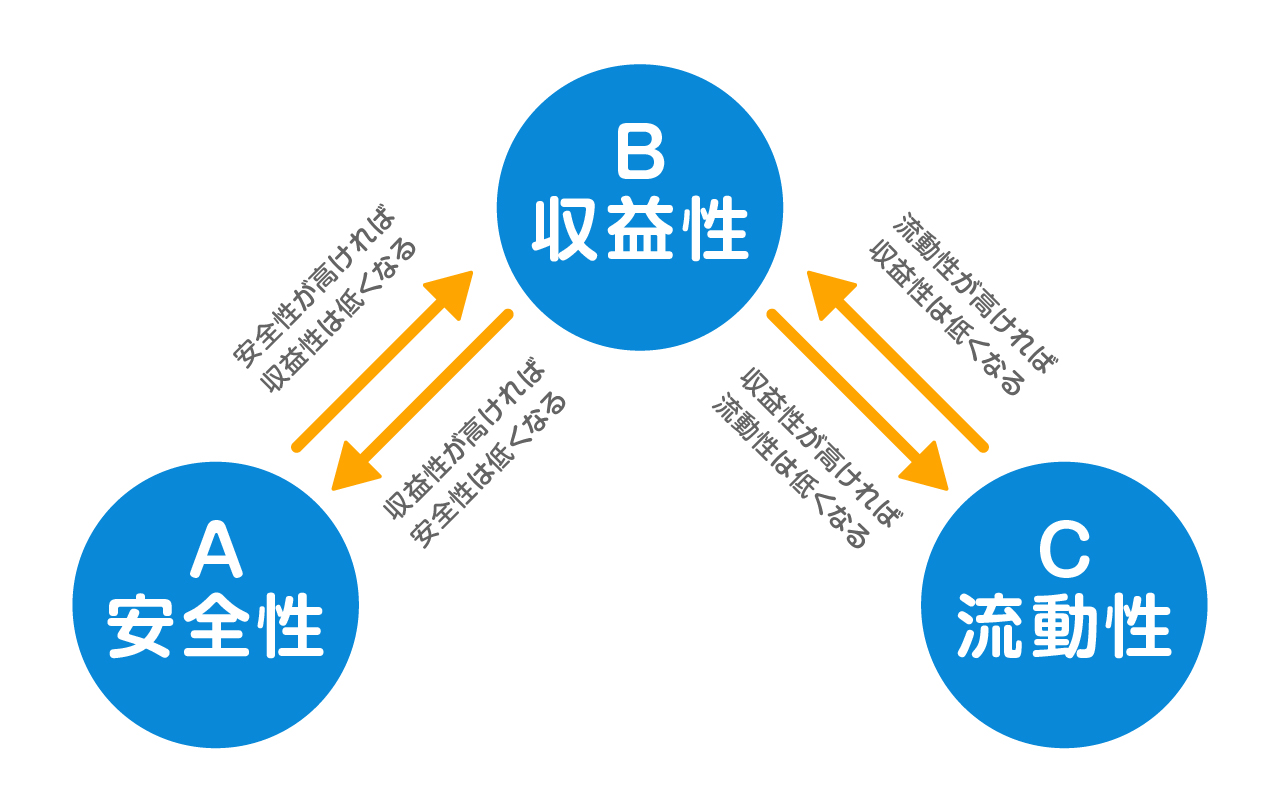

金融商品には「安全性」「流動性」「収益性」という3つの性格(=色)があります。安全性資金は、元本が保証されているお金を指します。金融商品としては普通預金や定期預金、個人向け国債などがその受け皿になります。数年以内に必要になることが明らかな住宅購入の頭金や子どもの教育費など、元本割れすると困るものは安全性資金として定期預金や個人向け国債などで守るといいでしょう。教育費なら学資保険で準備するという手もあります。

生活資金は流動性資金で保管

流動性資金とは、必要なときにいつでも引き出せるお金です。日々の生活資金はもちろん、病気やケガなどに最低限備えるためのお金も流動性資金に含まれます。流動性資金の受け皿として、途中で解約すると手数料が発生してしまうものや、現金化するのに日数がかかってしまうものはふさわしくありません。普通預金や郵便貯金などに預けておくのがいいでしょう。金額の目安としては、毎月の給料の6カ月分ぐらいあると安心かもしれません。

資産運用に回していいのは収益性資産だけ!

そして収益性資産とは、使う時期が決まっていない、もしくは老後資金など数十年後に必要となる資金のことです。このお金は時間をかけてじっくり増やすことを考えましょう。つまり株式や投資信託、外貨建ての保険、不動産投資などの資産運用に回せるお金は、この収益性資産だけです。優先順位としては、安全性資産と流動性資産を確保するのが先になるので、収益性資産は余裕資金と思っていいでしょう。

株式や投資信託など収益性資産の受け皿は、大きく増える可能性がある半面、元本を割り込むリスクがあります。資産運用を始める前に手持ちの資産を性格ごとに色分けしておけば、必要以上にリスクをとる心配もなくなり、来るライフイベントを計画的に迎えることができるでしょう。

少額から毎月コツコツ積み立てる

30~40代は何かとお金がかかる時期です。「安全性資金と流動性資金を確保したら、余裕資金なんてほとんど手元に残らない」という人もいるでしょう。今、余裕資金がないからといって資産運用をあきらめてしまうのはもったいないです。なぜなら、30~40代であればセカンドライフまでにまだまだ時間があるので、たっぷり運用期間をとれるからです。

少額からでもいいので、毎月決まった額をコツコツ運用に回す積立投資を実践してはどうでしょう。積立投資をバックアップする国の制度も充実してきました。例えば、「つみたてNISA(少額投資非課税制度)」を活用すれば、運用益にかかる20%の税金がゼロ(非課税)になります。個人型確定拠出年金(iDeCo)を利用すれば、掛け金は全額所得控除され、運用益も非課税になります。

また、不動産投資という選択肢もあります。超低金利の現在は銀行にお金を預けていても利息はほとんどつきませんが、銀行から融資を受ける場合は低金利でローンを組めます。今、余裕資金がなくても銀行からの借り入れを利用すれば、賃貸住宅を保有することも可能です。毎月の家賃収入からローンを返済し、余った資金は純粋な収入になります。ローン返済が完了すれば、定期収入を生み出す資産として、退職後の貴重な収入源になるでしょう。