不動産投資の入り口にも最適な「J-REIT ETF」

「J-REIT ETF」は、国内のREIT指数に連動するETF(上場投資信託)の一種です。

東証REIT指数に連動した値動きを目指すJ-REIT ETFを購入すれば、取引所に上場しているのでリアルタイムで取引でき、J-REIT市場全体に投資しているのと同じ効果があります。

この記事では、J-REIT ETFの特徴から、メリット・デメリット、代表的な銘柄まで詳しく解説します。

小額から不動産投資がはじめられるJ-REITはどんな仕組み?

J-REITとは、国内の不動産投資信託のことで、大勢の投資家から集めた資金でマンションやオフィスビルなど複数の不動産を取得し、そこから得た家賃収入や売却益などを投資家に分配します。

J-REITを使えば、個人でも少額から手軽に不動産投資を始めることができ、複数の不動産で運用するためリスク分散の効果も得られます。

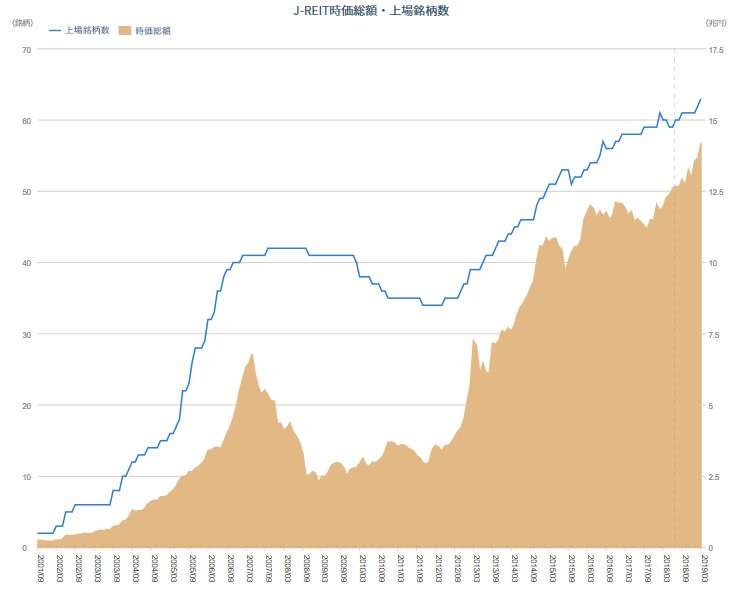

出典:不動産証券化協会

しかし、東京証券取引所に上場するJ-REITの銘柄数は60を超え、初心者の方はどの銘柄を購入すればいいのか迷うと思います。そんな方におすすめなのが「J-REIT ETF」です。

J-REIT ETFとは

ETFとは特定の指数に連動する投資信託です。取引所に上場しているので、株式と同じように取引することができます。ETFはインデックスファンドとしての顔を持っているため、東証REIT指数(東証に上場するJ-REIT全銘柄の動向を表す指数)に連動するJ-REIT ETFなら、国内のJ-REITすべてに投資しているのと同じ効果があります。

東証REIT指数に連動するJ-REIT ETFの主な特徴は次の2つです。

①少額から購入できて分散効果がある

ETFは連動した指数に組み入れた銘柄に分散投資することができます。東証REIT指数に連動する「J-REIT ETF」を購入すれば、1本で国内REITすべてに投資するのと同じ効果があります。

また、J-REITの中には数十万円する銘柄もありますが、J-REIT ETFなら約2,000円から投資することができます。

②保有コストが安く売買しやすい

東証REIT指数を対象にした投資信託もありますが、投資信託の場合、1日に1度産出される基準価額での売買しかできません。

一方で、J-REIT ETFは取引所に上場しているため、証券会社を通じてリアルタイムで取引することができます。また、J-REIT ETFの信託報酬(投資信託を保有しているとかかるコスト)は平均0.4%程度。通常の投資信託よりも低く抑えられています。

投資信託の信託報酬は、販売会社(銀行や証券会社)、受託会社(信託銀行)、運用会社の3社に支払う必要がありますが、ETFは販売会社に支払う必要がない分、相対的に低くなるのです。

それでは、J-REIT ETFのメリット・デメリットを確認しましょう。

J-REIT ETFのメリット

①安定的で高い利回りが得られる

東証1部に上場している日本株の平均配当利回り(配当 ÷ 株価)は2%前後なのに対し、J-REITの平均分配金利回りは4%を超えています。なぜ株式よりも高い利回りが確保できるのでしょうか。理由の1つがJ-REITの仕組みにあります。

上場企業は稼いだ利益のうち約30%を法人税として支払い、一部は将来の投資などに備えて内部留保とし、残りを配当金として還元します。一方、J-REITでは利益の9割以上を投資家に分配すれば法人税がかかりません。

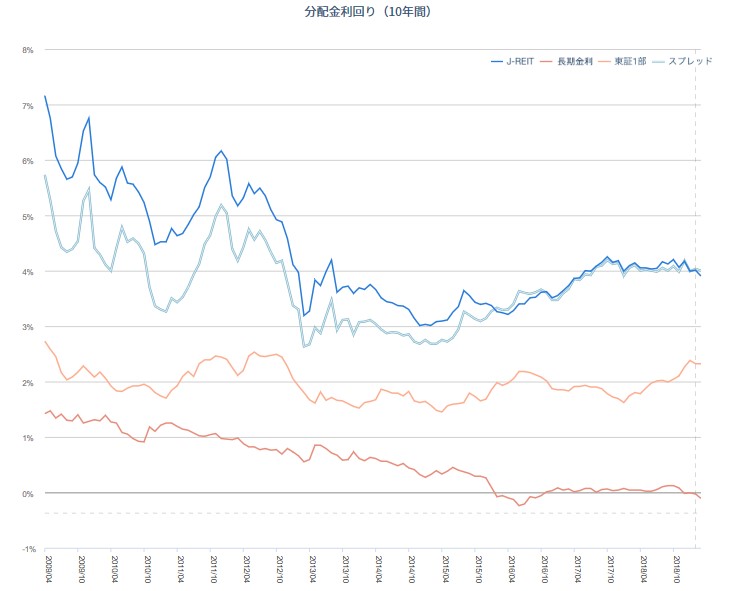

そのため、利益の全額を分配金に回す銘柄も多く、高配当になるのです。東証REIT指数の分配金利回りと東証1部の配当利回り、そして長期金利の過去10年間の動向は以下のようになります。

出典:不動産証券化協会

青のラインがJ-REITの分配金利回りです。現在は4%前後。低いときでも3%を超えていて、最も高いときは7%を超えていました。このように、高い利回りはJ-REITの魅力です。

J-REIT ETFは東証REIT指数に連動する成果を目指すため、同じように高い利回りを目指すことができます。ただし、信託報酬などのコストがかかるので、4%をやや下回る利回り(3~3.5%)になります。

②株との分散効果がある

2018年の株式市場は軟調な展開でした。日経平均株価は7年ぶりに下落。年間で2,750円(12%)安となり、2012年末から始まったアベノミクス相場では初の下落となります。一方、東証REIT指数は6.68%上昇し、株式市場のパフォーマンスを大きく上回りました。

J-REITは株式市場と異なる動きをするので、株式を保有している投資家も東証REIT指数に連動するJ-REIT ETFを保有することで、分散効果が高まり、リスクを軽減させることができます。

J-REIT ETFのデメリット

続いて、デメリットについても確認しておきましょう。

①価格変動リスクがある

J-REIT ETFは東証REIT指数が対象なので、個別のJ-REITよりも倒産や上場廃止のリスクは低くなっていますが、取引所に上場しているので日々価格が変動します。銀行預金のように元本が保証されているわけではありません。

②金利変動リスクに注意

J-REITの運用資金を、金融機関からの借り入れによって賄っている場合があります。そのため、金利が上がると、より多くの利息を支払うことになるため、J-REITの収益を圧迫します。

また、長期金利が上昇することにより債券(国債)の魅力が高まり、J-REITが売られる可能性もあります。

J-REIT ETFの銘柄

2019年3月現在、東証REIT指数に連動するJ-REIT ETFは7銘柄が上昇しています。その中で代表的な2銘柄をご紹介します。

①NEXT FUNDS 東証REIT指数連動型上場投信(1343)

終値:1,983円

売買単位:10口

純資産総額:3,187.2億円

信託報酬:0.3456%

分配金利回り:3.36%

運用会社:野村アセットマネジメント株式会社

東証REIT指数との連動を目指すJ-REIT ETFで、最も純資産残高が多い銘柄です。2万円前後で購入できて流動性も高いので、取引しやすくなっています。分配金は2・5・8・11月の年4回です。

②iシェアーズ・コア JリートETF(1476)

終値:1,902円

売買単位:1口

純資産総額:1,682.9億円

信託報酬:0.1728%

分配金利回り:3.20%

運用会社:ブラックロック・ジャパン株式会社

この銘柄も東証REIT指数との連動を目指すJ-REIT ETFです。特徴は信託報酬の安さと最低購入金額です。信託報酬は他のJ-REIT ETFの半分程度の0.1728%。コストをなるべく抑えたいという方に向いています。

また、1口単位の取引なので、2,000円前後から購入できるというのも魅力です。

少額からはじめられて銘柄選択の必要がないJ-REIT ETFは初心者におすすめ

今回は東証REIT指数に連動するJ-REIT ETFをメインに解説しました。主に、次の2つの特徴があります。

①少額から購入できて分散効果がある

②保有コストが安くて売買がしやすい

J-REIT ETFは個別の銘柄を選択する手間がなく、少額から投資できるので人気が高まっています。

個別のJ-REITを選ぶのが難しいという人は、J-REIT ETFから不動産投資を始めてみてはいかがでしょうか。